4 พฤศจิกายน 2563…การลงทุนในหุ้น นอกจากเลือกหุ้นที่มีปัจจัยพื้นฐานแข็งแกร่งแล้ว ควรเลือกหุ้นที่คำนึงถึงการดำเนินธุรกิจแบบยั่งยืน เพราะจะช่วยลด“ความเสี่ยง” ลด “ความผันผวน” ในการดำเนินธุรกิจระยะยาวอยู่ในระดับต่ำ

ช่วงตลาดหุ้นผันผวน การมองหาหุ้นเพื่อเก็บไว้ในพอร์ตลงทุนอาจต้องคัดกรองให้ละเอียดถี่ถ้วนยิ่งขึ้น นอกจากปัจจัยพื้นฐาน และปัจจัยทางเทคนิคแล้ว หุ้นที่ดำเนินธุรกิจโดยคำนึงถึงความยั่งยืน หรือที่รู้จักกันดีว่า “หุ้น ESG” ถือเป็นอีกทางเลือกที่น่าสนใจ

ที่ผ่านมา นักลงทุนมีความคุ้นเคยกับหุ้นคุณค่า (Value Stock), หุ้นปันผล (Dividend Stock), หุ้นเติบโต (Growth Stock) หรือหุ้นกำลังฟื้นตัว (Turnaround Stock) แต่ในปัจจุบันหุ้นที่มีความโดดเด่นในการดำเนินธุรกิจอย่างยั่งยืน หรือหุ้น ESG กำลังถูกจับตามองและได้รับความสำคัญมากยิ่งขึ้น

หุ้นกลุ่ม ESG คือ หุ้นที่ให้ความสำคัญกับ 3 องค์ประกอบ ได้แก่ สิ่งแวดล้อม สังคม และบรรษัทภิบาล ควบคู่กับการมีผลการดำเนินงานที่ดี ซึ่งในแต่ละองค์ประกอบมีรายละเอียด ดังนี้

1. สิ่งแวดล้อม (Environment) คือ การที่บริษัทใช้ทรัพยากรธรรมชาติอย่างมีประสิทธิภาพ การรักษาและฟื้นฟูสภาพแวดล้อมที่ได้รับผลกระทบจากการดำเนินธุรกิจ

2. สังคม (Social) คือ การบริหารทรัพยากรบุคคลขององค์กรอย่างเท่าเทียม คำนึงถึงสภาพแวดล้อมในการทำงานและสุขภาพของพนักงาน อีกทั้งการให้ความสำคัญกับชุมชุนที่อยู่รอบด้าน

3. บรรษัทภิบาล (Governance) คือ การดำเนินธุรกิจอย่างโปร่งใส ต่อต้านการทุจริต มีการกำกับดูแลกิจการที่ดี และดูแลผลประโยชน์ของผู้มีส่วนได้ส่วนเสียกับบริษัทอย่างเป็นธรรม

“บริษัทที่ให้ความสำคัญกับ 3 องค์ประกอบนี้ จะช่วยให้ความเสี่ยงในการดำเนินธุรกิจระยะยาวอยู่ในระดับต่ำ นำไปสู่การสร้างผลตอบแทนที่ดีในระยะยาว เป็นบริษัทที่เติบโตอย่างยั่งยืน” ณัฐพล คำถาเครือ ผู้อำนวยการฝ่ายวิเคราะห์หลักทรัพย์ บล.หยวนต้า (ประเทศไทย) กล่าว

RobecoSAM สถาบันเชี่ยวชาญด้านการลงทุนเพื่อความยั่งยืน กล่าวว่า ความน่าสนใจของธีมการลงทุนเพื่อความยั่งยืน ไม่ใช่แค่การสร้างความมั่งคั่งให้กับนักลงทุนในระยะยาวเท่านั้น แต่รวมไปถึงการค้นหาบริษัทที่ผู้บริหารให้ความสำคัญกับการบริหารความเสี่ยงที่อาจเกิดขึ้นในระยะยาว ผ่านการนำปัจจัยด้าน ESG เข้าไปในกระบวนการดำเนินงานของบริษัทอีกด้วย

ณัฐพล ให้ความเห็นเสริมว่า ประโยชน์ของการลงทุนหุ้น ESG คือ การลดความเสี่ยงจากการลงทุนในบริษัทที่อาจมีปัญหาในอนาคต ไม่ว่าจะเป็นความเสี่ยงด้านสิ่งแวดล้อม ความเสี่ยงด้านชื่อเสียง รวมไปถึงความเสี่ยงของการถูกฟ้องร้อง หรือการคอร์รัปชั่น

“หากบริษัททำไม่ดี เช่น ปล่อยของเสียสู่อากาศ ปล่อยน้ำเสียลงแม่น้ำ ลำคลอง ไม่ปลูกต้นไม้ ไม่ดูแลพนักงาน ไม่ดูแลชุมชนรอบบริษัท จะเกิดผลกระทบต่องบการเงินโดยตรง”

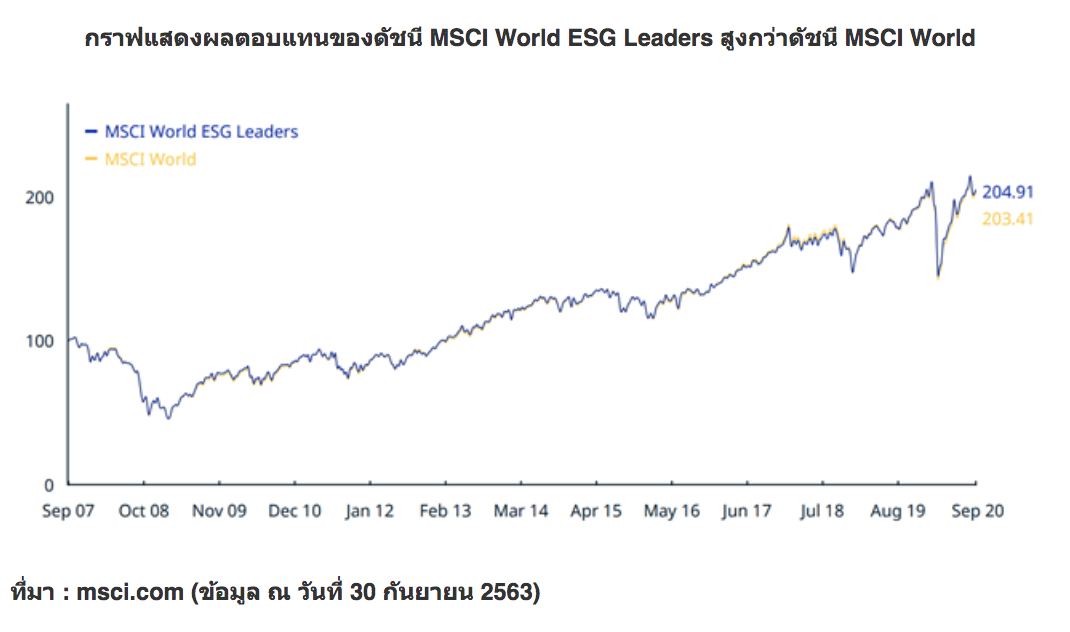

ผลการวิจัยโดย Morgan Stanley พบว่า ประชากรกลุ่ม Millennials ทั่วโลก เชื่อว่าการลงทุนแบบยั่งยืนสามารถสร้างความเปลี่ยนแปลงได้ ขณะเดียวกันพบว่า ดัชนี MSCI World ESG Leaders สามารถสร้างผลตอบแทนได้สูงกว่าดัชนี MSCI World ซึ่งสะท้อนให้เห็นว่าการลงทุนในหุ้น ESG สามารถเพิ่มโอกาสสร้างผลตอบแทนให้กับนักลงทุนได้

สำหรับการวิเคราะห์เพื่อค้นหาหุ้น ESG ณัฐพล อธิบายว่าต้องประเมินเชิงคุณภาพมากขึ้น จากนั้นต้องตีค่าออกมาเป็นเชิงปริมาณเกี่ยวกับค่าใช้จ่ายในการดำเนินงานด้าน ESG

“นักลงทุนต้องคำนวณค่าใช้จ่ายในการดำเนินงานด้าน ESG ในวันนี้ แล้วประเมินว่าบริษัทจะได้รับประโยชน์กลับมาเมื่อคิดเป็นตัวเงินหรือมูลค่าอยู่ที่เท่าใด มากน้อยแค่ไหน และสามารถลดความเสี่ยงหรืออีกด้านหนึ่งคือ การ Creative Value ได้อย่างไร ซึ่งไม่แตกต่างจากการประเมินค่าโครงการว่า การทำ ESG ในกระบวนการแล้ว ด้านต้นทุน ด้านค่าใช้จ่าย เมื่อเทียบกับสิ่งที่ได้รับกลับมาจะสามารถเพิ่มมูลค่าให้กับธุรกิจในระยะยาวได้หรือไม่ และมากน้อยเพียงใด”

ปัจจุบันหลังจากณัฐพล วิเคราะห์หุ้นด้วยเครื่องมือทางการเงินต่างๆ แล้ว จะทำการติดต่อสอบถามหรือขอเข้าพบ (Company Visit) ผู้บริหารบริษัทจดทะเบียนเพิ่มเติม เนื่องจากในแบบแสดงข้อมูลประจำปี (แบบ 56-1) มีเพียงข้อมูลด้านบรรษัทภิบาล (G) ยังไม่มีข้อมูลด้านสิ่งแวดล้อม (E) และข้อมูลด้านสังคม (S)

“เริ่มจากประเมินปัจจัยพื้นฐาน จากนั้นประเมินด้วยเงื่อนไขเชิงอัตราส่วนทางการเงิน (Financial Ratio) โดยให้น้ำหนักด้านฐานะทางการเงินและความเสี่ยงทางการเงิน จากนั้นก็จะให้คะแนนว่าหุ้นตัวนั้นมีการดำเนินธุรกิจด้าน ESG มากน้อยแค่ไหน” โดยณัฐพล ยกตัวอย่างการให้คะแนนเหมือนการตัดเกรดว่า

คะแนน ESG สูงกว่า 85 ขึ้นไป จะได้ A+

คะแนน ESG ระหว่าง 80 – 85 จะได้ A

คะแนน ESG ระหว่าง 75 – 80 จะได้ B+

คะแนน ESG ต่ำกว่า 75 จะได้ B

จากนั้นจะนำค่า Beta เข้ามาประกอบในการประเมินก่อนที่จะให้ราคาเป้าหมาย เพื่อสะท้อนให้เห็นระดับความเสี่ยงของหุ้น ซึ่งการกระจายความเสี่ยงมากน้อยเพียงใดก็อยู่ที่ค่า Beta เพราะจะมีความสัมพันธ์ระหว่างหุ้นกับตลาด ซึ่งเป็นความสัมพันธ์ในอดีตจนถึงปัจจุบัน

วิธีการนำค่า Beta เข้ามาประเมินหุ้น ESG เช่น หุ้น ESG ได้คะแนน A+ จะลดค่า Beta ลง 20%, คะแนน A ลดค่า Beta ลง 10%, คะแนน B+ ลดค่า Beta ลง 5% และคะแนน B จะไม่ลดค่า Beta

การลดค่า Beta ในอีกมุมมองหนึ่ง คือ การเปิด Upside ราคาหุ้น เช่น หุ้น XYZ ไม่มีการดำเนินธุรกิจโดยคำนึงถึงปัจจัยด้าน ESG ดังนั้น หากประเมินราคาที่เหมาะสมไว้ที่ระดับ 200 บาท ถ้าราคาหุ้นขยับขึ้นมาที่ 190 บาท หรือ 195 บาท นักวิเคราะห์จะไม่แนะนำให้เข้าซื้อ เพราะราคาเริ่มเต็มมูลค่า ไม่มี Upside แล้ว

ในทางตรงข้าม หากหุ้น XYZ มีการดำเนินธุรกิจโดยคำนึงถึงปัจจัยด้าน ESG และได้คะแนน A+ จะได้รับการลดค่า Beta ลง 20% หมายความว่า ราคาที่เหมาะสมจะอยู่ที่ 220 บาท ดังนั้น หากราคาหุ้นขยับขึ้นมาที่ 190 บาท หรือ 195 บาท ในมุมการลงทุนหุ้น ESG นักวิเคราะห์จะสามารถแนะนำให้ “ซื้อ” ได้ เพราะยังมี Upside

“อาจมองว่าราคาหุ้นขยับขึ้นมาที่ 190 บาท หรือ 195 บาท มีความเสี่ยงหรือไม่ หากมองในมุมการลงทุนทั่วไปอาจมีความเสี่ยง แต่หากเป็นหุ้น ESG ถือว่ายังลงทุนได้ เพราะได้ดำเนินธุรกิจเพื่อลดความเสี่ยงในระยะยาวแล้ว”

มีคำถามตามมาว่า หากลงทุนหุ้น ESG แล้ว ควรได้ผลตอบแทนเท่ากับการลงทุนหุ้นทั่วๆ ไป หรือไม่ ณัฐพล กล่าวว่า หุ้น ESG สามาถตอบโจทย์ด้านความผันผวนที่ลดลง หมายความว่า หากมีหุ้น ESG ในพอร์ตลงทุน ความผันผวนหรือความเสี่ยงจะต่ำกว่าพอร์ตลงทุนที่ไม่มีหุ้น ESG

“มีความเป็นไปได้ที่หุ้น ESG จะให้ผลตอบแทนที่ต่ำกว่าหุ้นทั่วไป แต่หากมองในมิติความเสี่ยงจากการลงทุนในระยะยาว การลงทุนหุ้น ESG จะมีความเสี่ยงต่ำกว่า โดยถ้านำค่าความเสี่ยงตั้งแล้วหารด้วยผลตอบแทน จะให้ค่าความเสี่ยงต่อหน่วยผลตอบแทนที่ต่ำกว่า จึงเชื่อว่าหุ้น ESG ช่วยลดความเสี่ยงในระยะยาวได้”

ดังนั้น หากสนใจลงทุนในหุ้น ESG ควรลงทุนในระยะยาว และเป็นหุ้นที่ช่วยในด้านการบริหารพอร์ตลงทุน เพราะหุ้นประเภทนี้ตอบโจทย์ในด้านการสร้างความมั่งคั่ง (Wealth Management) ในระยะยาวได้ด้วย

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใดนักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน

เนื้อหาโดย…ฐิติเมธ โภคชัย

ผู้บริหารงาน ฝ่ายพัฒนาความรู้ผู้ลงทุน ตลาดหลักทรัพย์แห่งประเทศไทย

ข้อมูลเพิ่มเติม