17 มิถุนายน 2562…ไม่รู้เป็นอะไรเหมือนกัน จะลงวิ่งงานใหญ่ได้พร๊อพใหม่มาครบ นี่คือ “โรค” หรือ “พฤติกรรมใช้จ่ายเกินตัว” ตามมาด้วยหมุนเงินใช้หนี้ทั้งในและนอกระบบ

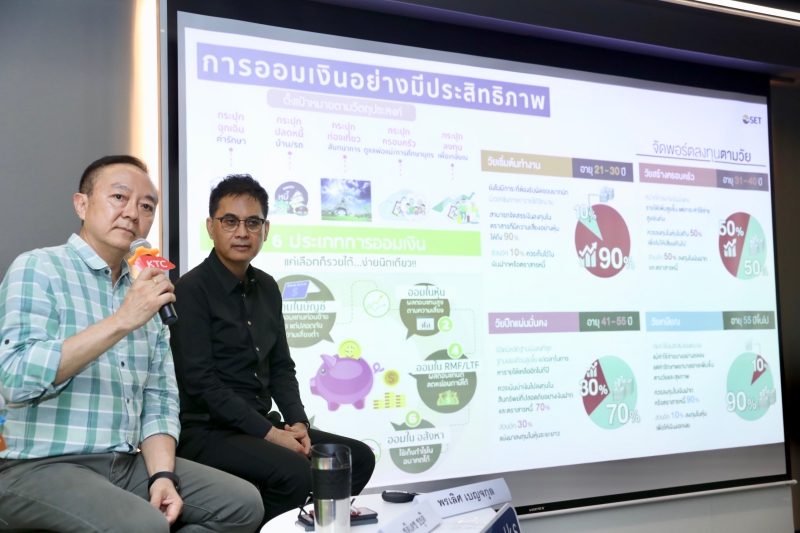

ชุติเดช ชยุติ รองประธานเจ้าหน้าที่บริหารอาวุโส – คอร์ปอเรท ไฟแนนซ์ “เคทีซี” หรือ บริษัท บัตรกรุงไทย จำกัด (มหาชน) และพรเลิศ เบญจกุล กรรมการผู้จัดการ บริษัทวินเพอร์ฟอร์มานซ์ จำกัด ผู้ให้บริการติดตามหนี้และด้านกฎหมาย “เล่าความเสี่ยงหนี้นอกระบบ”

ชุติเดช อธิบายถึงสังคมคนเมือง รับเงินเดือนประจำ บุคคลธรรมดาที่มีรายได้น้อย หรือเจ้าของกิจการขนาดเล็ก เมื่ออายุอยู่ระหว่าง 31-40 ปี พบว่ากู้เงินเยอะขึ้น เพราะต้องสร้างครอบครัว มีการดำรงชีวิตเปลี่ยนแปลงไป เนื่องจากคนยุคนี้ต้องมีสถานะทางสังคม มีเรื่อง Networking ทำให้เกิดการใช้จ่ายมากขึ้น ซึ่งบ้าน รถ บัตรเครดิต เป็นที่มาของหนี้ นอกจากนี้ยังมีเรื่องค่าใช้จ่ายเมื่อคนในครอบครัวเจ็บป่วย เข้าโรงพยาบาล ซึ่งมีโอกาสเป็นหนี้ทั้งในระบบ และหนี้นอกระบบ พร้อมๆ กัน

“ภาครัฐเองได้ตระหนักถึงความรุนแรงและความเสี่ยงของปัญหาหนี้นอกระบบ จึงได้หามาตรการดึงลูกหนี้นอกระบบให้เข้ามาอยู่ในระบบถูกต้อง โดยได้ออกสินเชื่อรายย่อยเพื่อการประกอบอาชีพภายใต้การกำกับ หรือ Nano Finance เพื่อให้บุคคลธรรมดาที่มีรายได้น้อย หรือเจ้าของกิจการขนาดเล็ก ที่ไม่มีเอกสารแสดงแหล่งที่มาของรายได้อย่างชัดเจน และไม่มีสินทรัพย์เป็นหลักประกันในการกู้ยืมเงิน หรือไม่เคยมีข้อมูลสามารถแสดงประวัติในการชำระหนี้ได้เข้าถึงแหล่งเงินทุนดอกเบี้ยถูก เพื่อนำเงินไปใช้ในการประกอบอาชีพ”

นอกจากนี้ ภาครัฐยังได้ออกสินเชื่อรายย่อยระดับจังหวัดภายใต้การกำกับ หรือ Pico Finance ซึ่งเป็นสินเชื่ออเนกประสงค์ให้กับบุคคลธรรมดากู้ยืมไปใช้จ่ายส่วนตัว เช่น ชำระค่าเทอม ค่ารักษาพยาบาล ใช้คืนเงินกู้นอกระบบ หรือนำไปลงทุนในกิจการเล็กๆ โดยผู้ขอสินเชื่อจะมีทรัพย์สินหรือไม่มีทรัพย์สินเป็นหลักประกันก็ได้ แต่ต้องมีทะเบียนบ้านหรือมีที่อยู่อาศัยปัจจุบัน หรือทำงานในจังหวัดที่สำนักงานใหญ่ของผู้ให้กู้ตั้งอยู่

“การช่วยเหลือด้านสินเชื่อเป็นอีกทางเลือกหนึ่งที่สามารถแก้ปัญหาหนี้นอกระบบให้ลดลง เพื่อเพิ่มความคล่องตัวและคุณภาพชีวิตของคนไทยให้ดีขึ้น อย่างไรก็ตามสินเชื่อส่วนบุคคลและสินเชื่อบัตรเครดิตยังมีสัดส่วนที่น้อยมาก เมื่อเทียบกับปริมาณหนี้ที่เกิดจากสินเชื่อเพื่อที่อยู่อาศัย และสินเชื่อเช่าซื้อรถยนต์ที่เพิ่มขึ้นอย่างรวดเร็ว”

พรเลิศ กล่าวถึงการติดตามหนี้ว่า พ.ร.บ.การทวงถามหนี้ พ.ศ. 2558 สิ่งเหล่านี้เป็นปัจจัยภายนอก ในส่วนของการดำเนินงานภายในเราเน้นไปที่ความรวดเร็วในการติดตามหนี้ และการเข้าถึงลูกหนี้เป็นที่แรกๆ ความเสี่ยงที่จะเกิดขึ้นจริงๆ มาจากพฤติกรรมการใช้จ่ายฟุ่มเฟือยเกินตัวติดวัตถุนิยมหรือมีพฤติกรรมหมุนหนี้ คือ กู้ยืมเงินจากแหล่งเงินกู้ที่หนึ่งไปชำระคืนให้แหล่งเงินกู้เดิม มาจากความยากจนจริงๆ ไม่มีงานทำ ตกงาน จึงไม่มีเงินเพียงพอในการชำระหนี้

“เมื่อเราทราบข้อมูลพื้นฐานต่างๆ ของลูกหนี้ เราก็ต้องนำมาปรับปรุงกระบวนการติดตามหนี้ ซึ่งในปัจจุบันเราเน้นการติดตามหนี้แบบ Virtual Collector เพื่อความรวดเร็วและเพิ่มประสิทธิภาพ สามารถเจาะกลุ่มลูกหนี้ในการติดตามหนี้ได้ดีกว่าการใช้วิธีปฏิบัติแบบเดิมๆ ซึ่งลูกหนี้ปัจจุบันนี้ ไม่ค่อยรับโทรศัพท์ หรือไม่สามารถรับสายในที่ทำงานได้”

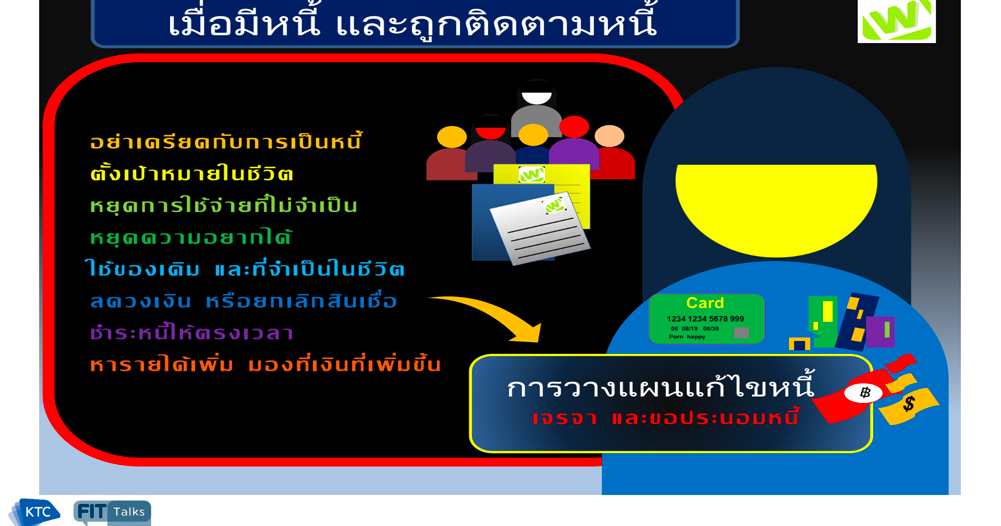

สำหรับผู้ที่มาขอสินเชื่อ เริ่มมีภาระหนี้เกิดขึ้น และถูกติดตามหนี้จากผู้ทวงถามหนี้ ขอบอกว่า เป็นหนี้ก็ต้องจ่ายคืนแน่นอน จะได้มีความสุขไม่ถูกติดตามหนี้ ดังนั้น ทุกคนมีความจำเป็นต้อง “บริหารจัดการงานของตัวเองที่เป็นรายได้ประจำ และรายได้เสริม”